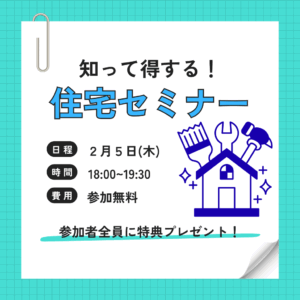

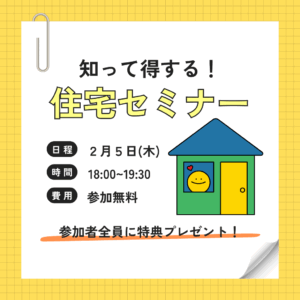

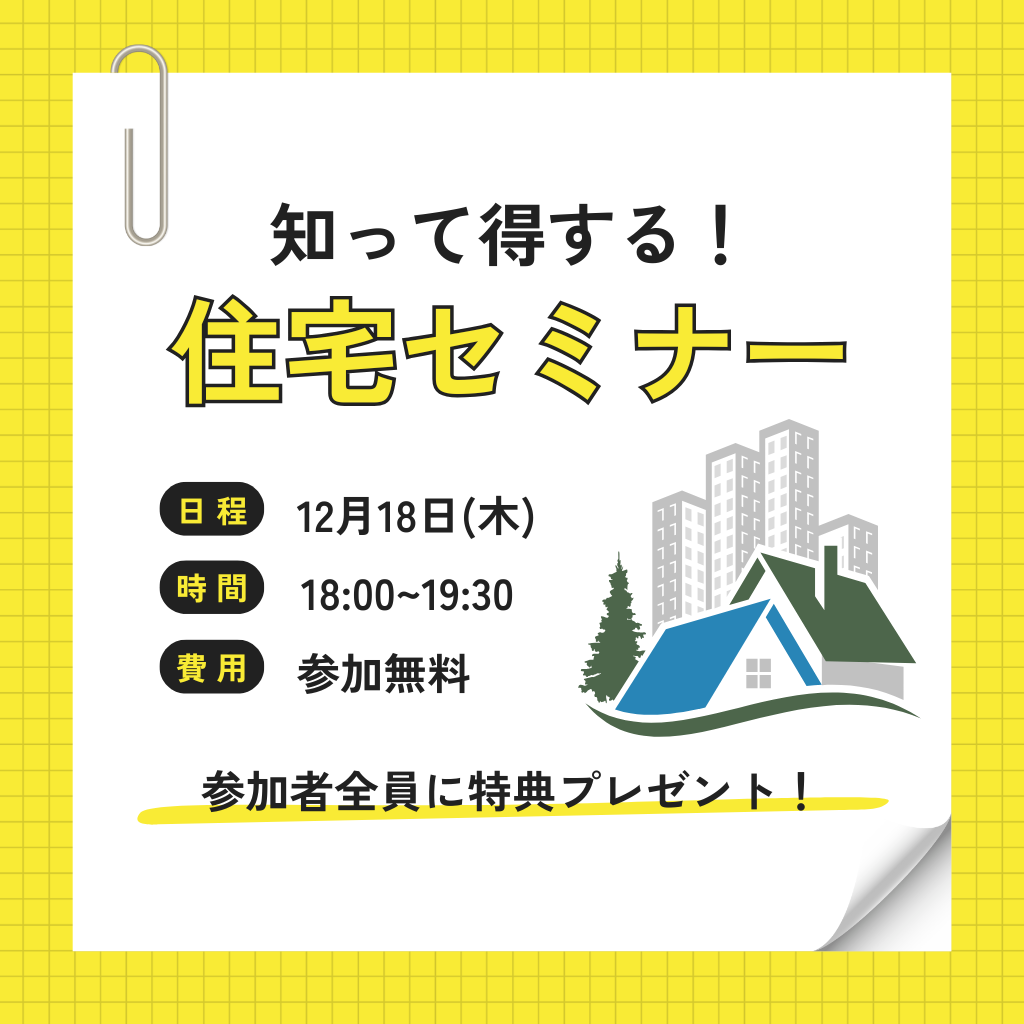

12月18日開催!家計改善と住宅費用のバランスセミナー――“マイホーム貧乏”にならないために、FPと学ぶ資金計画【参加無料】

◆ 住宅購入で多くの人が陥る落とし穴

FP相談に来られるご家庭の多くが口にするのは、

「思ったより住宅費が家計を圧迫している」という言葉です。

住宅ローンは30年以上続く長期契約。物件価格や毎月の返済額だけを見て決めてしまうと、教育費・老後資金・生活費が圧迫され、“住宅ローンのために暮らす”状態になりかねません。

つまり、住宅購入は「買える金額」ではなく「無理なく続けられる金額」を見極めることが重要なのです。

◆ 家計全体を見ない資金計画は危険

住宅費用の検討でよくある失敗は、住宅費だけを切り離して考えてしまうことです。

住宅費が家計に与える影響の例

- 住宅ローン返済:月9万円

- 管理費・修繕積立金・駐車場:月3万円

- 固定資産税:年15万円 → 月換算1.2万円

- 火災・地震保険:年8万円 → 月換算0.7万円

→ 合計すると、月14万円近くを「住居のためだけに」支払っている計算。

さらに子どもの教育費(私立なら年間100万円超)や老後資金の積立を考えると、家計全体が一気に厳しくなるのです。

◆ 家計管理の3つの視点

FPとしてお伝えしたいのは、住宅費用を「家計全体の中の一部」として捉えること。

1. 住宅費は手取り収入の25%以内を目安に

返済比率が30%を超えると、教育費や老後資金が圧迫されやすくなります。

2. 「返せる額」ではなく「貯められる額」を基準に

ローンを返して終わりではなく、貯蓄をしながら返せるかを基準に。

3. 長期的なライフイベントを織り込む

教育費のピーク(高校~大学)、親の介護、老後生活…。

それぞれのタイミングで住宅費が重荷にならないかを確認することが不可欠です。

◆ 資金計画が難しい理由

「月々返せるから大丈夫」と思っていても、将来の変動要素が多いため資金計画は簡単ではありません。

- 金利上昇(変動金利のリスク)

- 修繕積立金の値上げ(マンションではほぼ必須)

- 固定資産税の増額(新築軽減が切れた後に跳ね上がる)

- 教育費の想定外の出費(塾・進学・留学など)

- 老後資金の不足(退職金減少や年金不安)

こうした変動をすべて家計に当てはめ、シミュレーションするのがFPの役割です。

◆ このセミナーで学べること

- 家計における住宅費の“適正比率”を知る

- 住宅費用と教育費・老後資金をバランスさせる方法

- 住宅ローン返済計画と貯蓄計画の両立

- 金利・税金・修繕積立金など「将来の出費」を織り込んだ資金シミュレーション

- “買って終わり”ではなく“住んでからも安心”のための家計設計

◆ まとめ

住宅は人生最大の買い物。ですが、同時に人生最大の固定費でもあります。

だからこそ「返済できるか」ではなく、**「家計全体のバランスを保てるか」**を基準に考えることが大切です。

資金計画は数字の羅列ではなく、将来を見据えた家計戦略そのもの。

このセミナーを通じて、「買える家」ではなく「幸せに暮らせる家」を一緒に見つけましょう。